616 신용 점수:그것은 좋은 또는 나쁜?

616 의 FICO®점수는 신용이 공정하다고 볼 수있는 소비자 인구 내에서 귀하를 배치합니다. 귀하의 616FICO®점수는 평균 미국 신용 점수보다 낮습니다.

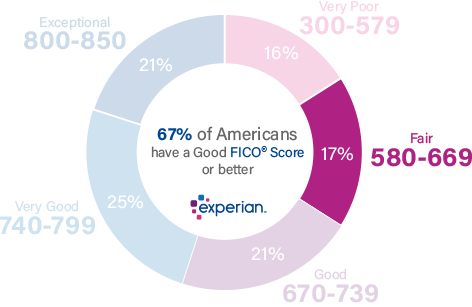

17%의 모든 소비자가 FICO®점에서 공정한 범위(580-669)

.

통계적으로 말하면,28%가진 소비자의 신용 점에서 공정한 범위가 될 가능성이 심각하게 연체에서 미래입니다.

일부 대출 기관은 그 확률을 싫어하고 fico®점수가이 범위에 속하는 개인과 일하지 않기로 선택합니다. 대출에 초점을 맞춘’서브프라임’대출,다른 한편으로는,요청할 수 있습니다 소비자에게 점수에 공정한 범위이지만,그들은 일반적으로 높은 수수료를 부과하고 가파른 금리입니다. 소비자 FICO®점수에 좋은 범위(670-739)또는 더 높은 일반적으로 제공되는 상당히 더 좋은 차입니다.

616 신용 점수를 향상시키는 방법

616 의 Fico®점수를 더 높은 점수의 발판으로 생각하십시오. 신용 점수를 높이는 것은 점진적인 과정이지만,바로 시작할 수있는 과정입니다.

미국 소비자의 fico®점수의 78%가 616 보다 높습니다.

공유할 616FICO®점수를 손에 의해 만들어진 수천 명의 다른 미국인이지만,그들 중 누구도하는 점수를 위해 매우 동일한 이유는 않습니다. 점수의 특정 원인에 대한 통찰력과 개선 방법에 대한 아이디어를 얻으려면 신용 보고서 사본을 얻고 FICO®점수를 확인하십시오. 점수에 포함,당신은 당신의 고유 한 신용 기록을 기반으로 점수 개선 제안을 찾을 수 있습니다. 를 사용하면 해당 지침을 채택한 더 나은 신용 습관을,당신의 점수를 시작할 수 있습을 데리고 증가,더 나은 신용 기회입니다.

배우고 성장하는 신용수

하는 동안 모든 사람 FICO®점수의 616 면에 의하여 거기 자신의 독특한 경로,사람들은 점수에 공정 범위는 종종 경험 신용 관리 과제를 해결합니다.

fico®점수가 616 인 미국인의 41%의 신용 보고서에는 기한이 지난 30 일의 연체료가 포함됩니다.

신용 보고서의 개인과 공정한 신용 코어에서 공정 범위는 종종 목록 늦게 지급(30 일 이상)및 컬렉션,계정을 나타내는 채권자가 복구하려고 무료채 및 판매하는 의무를 타사 컬렉션 에이전트.

일부 사람들은 FICO®점에서 공정한 카테고리 할 수도 있습니다 중요한 부정적인 사건에서 그들의 신용과 같이 보고서 압류 또는 파산—는 이벤트를 심각하게 낮은 점수가 있습니다. 전체 복구에서는 이러한 방해할 수 있을까지 10 년,하지만 조치를 취할 수 있습니다 지금 당신의 점수를 얻은 오른쪽 방향으로 이동.

공부하는 보고서와 함께 귀하의 FICO®점수를 식별하는 데 도움이 될 수 있습니다 이벤트에는 낮췄습니다. 당신이 올바른 행동을 주도하는 사람들 이벤트,꾸준히 작업을 개선하고 당신의 신용,당신을 마련할 수 있는 기초를 구축하는 더 나은 신용 점수입니다.

과거의 행동(과 악행)공급의 신용수

신용 점수 등의 시스템 FICO®정보를 사용하여 컴파일에서 당신의 신용을 보고서를 계산하는 점수이다. 더 많은 최근의 이벤트에서 당신의 신용을 기록하는 경향이 계산보다 더 많은 오래된 활동과,어떤 유형의 분석에,몇 가지 종류의 정보를 수행하는 더 무게 다른 사람보다. 알고있는 활동을 가장 중요한 우선 순위를 정할 수 있습니다 단계에 걸릴 작업을 할 때 더 나은 신용 점수를 향:

및 결제 사이에서 가장 중요한 요소를니다. 점수의 3 분의 1 이상(35%)은 늦거나 놓친 지불의 존재(또는 부재)에 의해 영향을받습니다. 대출 원하는 대출을 지불하는 그들의 청구서에 시간,그리고 사람이 지불을 놓치는 통계적으로 더 많은 가능성이 높은 기본(가 90 일이 지난 때문에 없는 결제)를 지불하는 사람들이 그들의 청구서에는 시간입니다. 늦은 경우 또는 누락된 결제의 일부는 당신의 신용 기록,당신이 할 수 있는 자신과 신용 점수를 부탁을 개발하여 일상적인에 대한 지불을 청구합니다.회전 신용에 대한 이용률은 신용 점수의 거의 1/3(30%)을 담당합니다. 이용 또는 사용법 비율,기술적 방법을 설명하는 방법 가까운 당신은”긁고”당신의 신용 카드 계좌입니다. 각 미결제 잔액을 카드의 지출 한도로 나누고 100 을 곱하여 백분율을 얻음으로써 계정별로 사용률을 측정 할 수 있습니다. 모든 잔액의 합계를 모든 지출 한도의 합계로 나누어 총 이용률을 계산할 수도 있습니다.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. 이러한 이용률 중 어느 것이 100%에 가까울수록 신용 점수가 더 아프다.

나이는 당신의 친구입니다. 다른 모든 요소가 동일한,더 이상 당신이 의 사용자가 신용,높은 신용 점수가 될 가능성이 높습니다. 많지 않는 것에 대해 할 수 있는 경우 새로운 차용,그리고 또한 많은 도움이 되지 않는 경우에 당신의 최근 신용 역사에 의해 손상 늦은이 지불을 놓치 또는 높은 사용률을 가지고 있습니다. 를 관리하는 경우 당신의 신용을 신중하고 적시에 가진 지불,그러나,귀하의 신용 점수 증가하는 경향이 있다. 신용 기록의 길이는 신용 점수의 15%만큼 책임이 있습니다.

귀하의 총 부채와 그 구성은 귀하의 신용 점수의 약 10%를 담당합니다. FICO®신용 평가 시스템을를 선호하는 경향이있는 개인으로 여러 개의 신용 계정으로 구성된 혼합부의 융자(예를 들어,자동차 대부,대출,학생 대출,설정으로 월별 지급하고 수정 회수 기간)을 회전 신용(계정이와 같은 신용 카드를 사용할 수 있는 빌려에 대해 지출 제한하고 지불을 확인의 변화량을 매월).

신용 신청 및 신규 신용 계정은 일반적으로 귀하의 신용 점수에 단기적인 부정적인 영향을 미칩니다. 차용인이 새로운 신용을 신청하거나 추가 부채를 챙길 때,그들은 청구서를 지불 할 수있는 더 큰 위험을 가정합니다. 신용 평가 시스템 FICO®일반적으로 발생하는 점수를 찍어 조금 할 때 일어나는,그러나 점수가 일반적으로 반등 몇 개월 이내에는만큼 당신은 유지하는 모든 지불. 새로운 신용 활동은 전체 신용 점수의 10%까지 기여할 수 있습니다.파산과 같은 공공 기록은 신용 보고서에 나타날 경우 신용 점수에 심각한 부정적인 영향을 미칩니다. 기 때문에 그들은 나타나지 않든 신용보고,이러한 항목을 비교할 수 없는 다른 신용 점수의 영향의 측면에서 백분율을,그러나 그들은 이클립스는 모든 다른 요인과 심각하게 낮은니다. 산,예를 들어,에 남아 있을 수 있습니다 당신의 신용을 보고서 10 년,그리고 효과적으로 방지할 수 있습에서 당신 신용을 얻기 위해 많은 나의 모든 하는 시간입니다.

fico®점수가 625 인 소비자 중 XX%는 파산과 같은 하나 이상의 공개 정보를 포함하는 신용 보고서를 보유하고 있습니다.

개선하는 신용수

공정한 신용 점수를 확인할 수 있게 되었으로 뛰어난 그들은 하룻밤 만 시간의 흐름을 복구 할 수 있는 몇 가지 부정적인 문제에 기여하는 공정한 신용 점수,같은 파산과 처분했다. 아무 문제에 대한 이유는 당신의 페어 점수,즉시 시작할 수 있습을 개선하는 방법 당신은 처리용으로 이어질 수 있는 차례로 신용 점수를 개선합니다.

보안 된 신용 카드를 얻는 것을 살펴보십시오. 일반적으로 몇 백 달러—보안 신용 카드는 지출 한도의 전체 금액에 보증금을 내려 놓고 당신이 필요합니다. 는지 확인하으로 카드를 사용하며 정기적으로 지불,은행 보고서 활동하는 국가 신용 국 그들은 기록에서 당신의 신용을 파일이 있습니다. (적시에 지불을하고 카드를”막스 아웃”하는 것을 피하면 신용 점수 향상에 유리합니다.

신용 빌더 대출을 고려하십시오. 많은에서 사용할 수 있는 신용조합,이러한 대출을 수 있는 여러 가지 형태지만,모든 개선하는 데 도움이되도록 설계의 개인 신용 내역입니다. 에서 하나의 인기있는 버전,신용 조합은 장소를 빌릴 돈을 저축 계정에서,그것은 벌고자 하지만 당신에게 액세스 할 수 없는 대출까지입니다. 대출금을 전액 지불하면 자금과 누적 된이자에 액세스 할 수 있습니다. 그것은 영리한축구지만,신용 조합 또한 보고서 귀하의 지불하는 국가 신용 조사소,그래서 일정한,시간이 지불로 이어질 수 있는 신용 점수를 개선합니다. (대출 기관이 세 국가 신용 평가 기관 모두에보고하는지 확인하기 위해 대출을 꺼내기 전에 확인하십시오.)

부채 관리 계획을 고려하십시오. 가족을 위한 재정으로 뻗어 너무 얇은 유지하는 채무불,부채 관리 계획(DMP)을 가져올 수 있습 많이 필요한다. 하나에 당신을 필요로 작업하는 자격을 갖춘 신용 상담 기관들과 협상하는 채권자를 설정하는 실행할 수 있는 상환 계획입니다. 그것은 심각한 단계가 크게 낮추고의 점수와 효과적으로 닫히 모든 신용 계정이지만,그것보다는 보다 적게 가혹한 파산할 수 있습에서 가족 dires 해협을 얻을 수 있습니다. 는 경우에도 당신은 결정 DMP 은 당신을 위해 하지 않,회의와 상담 신용되지 않는(신용카 수리 회사)을 줄 수 있습니다 몇 가지 새로운 도구를 구축하기위한 당신의 신용입니다.제 시간에 청구서를 지불하십시오. 늦고 놓친 지불은 신용 점수를 상하게하므로 피하십시오. 자동 결제,캘린더 알람 및 기타 자동화 된 도구를 활용하거나 스티커 메모와 종이 캘린더를 사용하십시오. 기억할 수 있도록 할 수있는 일을하면 곧 신용 점수 향상을 선호하는 좋은 습관을 갖게 될 것입니다.

높은 신용 이용률을 피하십시오. 높은 신용 이용률 또는 부채 사용. Fico®채점 시스템은 미결제 잔액으로 표시되는 사용 가능한 신용 한도의 비율 인이 측정에서 신용 점수의 약 30%를 기준으로합니다. 점수를 낮추지 않도록 모든 계정에서 사용률을 약 30%이하로 유지하십시오.

fico®신용 점수가 616 인 소비자 중 평균 이용률은 72 입니다.3%.그러나 이것이 확실한 신용 믹스를 설정하려고 시도하는 이유입니다. 당신이 걸리지 않은 채권에 당신이 필요하지 않지만,신중을 차입하는의 조합을 포함한 회전 신용 및 할부채,에 도움이 될 수 있습니다.

에 대해 자세히 알아보 신용수

A616FICO®점수가 좋은 출발점을 구축을 위한 더 나은 신용 점수입니다. 좋은 범위로 점수를 높이면 더 많은 신용 옵션,낮은 이자율 및 적은 수수료에 액세스 할 수 있습니다. 시작할 수 있습을 얻어서 당신의 무료 신용 보고서에 의하고 확인하는 신용하는 점수를 찾아의 특정 요인 영향을 미치는 당신의 점수를 가장합니다. 점수 범위와 좋은 신용 점수가 무엇인지에 대해 자세히 읽어보십시오.

Leave a Reply