616 Punteggio di credito: È buono o cattivo?

Un punteggio FICO® di 616 ti colloca all’interno di una popolazione di consumatori il cui credito può essere considerato equo. Il tuo punteggio 616 FICO® è inferiore al punteggio medio di credito degli Stati Uniti.

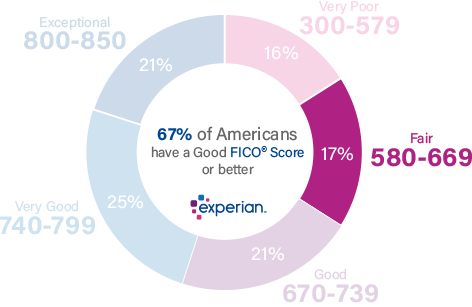

17% di tutti i consumatori hanno FICO® Punteggi in Fiera gamma (580-669)

.

Statisticamente parlando, il 28% dei consumatori con punteggi di credito nel range equo rischia di diventare gravemente delinquente in futuro.

Alcuni istituti di credito non amano queste quote e scelgono di non lavorare con individui i cui punteggi FICO® rientrano in questo intervallo. I creditori focalizzati sui mutuatari “subprime”, d’altra parte, possono cercare consumatori con punteggi nella gamma equa, ma in genere addebitano commissioni elevate e tassi di interesse ripidi. I consumatori con punteggi FICO® nella buona gamma (670-739) o superiore sono generalmente offerti significativamente migliori termini di prestito.

Come migliorare il tuo punteggio di credito 616

Pensa al tuo punteggio FICO® di 616 come trampolino di lancio per punteggi più alti. Aumentare il tuo punteggio di credito è un processo graduale, ma è uno che si può iniziare subito.

Il 78% dei punteggi FICO® dei consumatori statunitensi è superiore a 616.

Condividi un punteggio di 616 FICO® con decine di migliaia di altri americani, ma nessuno di loro ha quel punteggio per le stesse ragioni che fai. Per approfondimenti sulle cause specifiche del tuo punteggio e idee su come migliorarlo, ottieni copie dei tuoi rapporti di credito e controlla il tuo punteggio FICO®. Incluso con il punteggio, troverete suggerimenti punteggio-miglioramento in base alla vostra storia di credito unico. Se si utilizzano tali linee guida per adottare migliori abitudini di credito, il tuo punteggio può iniziare ad aumentare, portando migliori opportunità di credito.

Imparare e far crescere il tuo punteggio di credito

Mentre tutti con un punteggio FICO® di 616 arriva dal suo percorso unico, le persone con punteggi nella gamma fiera spesso hanno sperimentato sfide di gestione del credito.

I rapporti di credito del 41% degli americani con un punteggio FICO® di 616 includono ritardi nei pagamenti di 30 giorni scaduti.

I rapporti di credito di individui con nuclei di credito equo nella gamma equa spesso elencano pagamenti in ritardo (30 giorni o più scaduti) e conti di riscossione, che indicano che un creditore ha rinunciato a cercare di recuperare un debito non pagato e ha venduto l’obbligo a un agente di riscossione di terze parti.

Alcune persone con FICO® punteggi nella categoria Fiera possono anche avere grandi eventi negativi sui loro rapporti di credito, come pignoramenti o fallimenti—eventi che gravemente punteggi più bassi. Recupero completo da queste battute d’arresto può richiedere fino a 10 anni, ma si può prendere misure ora per ottenere il vostro punteggio in movimento nella giusta direzione.

Studiare il report che accompagna il tuo punteggio FICO® può aiutarti a identificare gli eventi che hanno abbassato il tuo punteggio. Se si correggono i comportamenti che hanno portato a tali eventi, lavorare costantemente per migliorare il vostro credito, è possibile porre le basi per costruire un punteggio di credito migliore.

Azioni passate (e misfatti) alimentare il vostro punteggio di credito

Sistemi di credito-scoring come FICO® utilizzare le informazioni compilate nei rapporti di credito per calcolare il punteggio. Eventi più recenti nella vostra storia di credito tendono a contare più di attività più anziani e, come con qualsiasi tipo di analisi, alcuni tipi di informazioni portano più peso rispetto ad altri. Sapere quali attività contano di più può aiutare a dare la priorità i passi da compiere quando si lavora verso un punteggio di credito migliore:

Pagamenti tardivi e mancati sono tra i fattori più significativi per il tuo punteggio di credito. Più di un terzo del tuo punteggio (35%) è influenzato dalla presenza (o assenza) di pagamenti tardivi o mancati. Istituti di credito vogliono mutuatari che pagano le bollette in tempo, e gli individui che hanno mancato i pagamenti sono statisticamente più probabilità di default (andare 90 giorni scaduti senza un pagamento) rispetto a quelli che pagano le bollette in tempo. Se i pagamenti in ritardo o mancati sono parte della vostra storia di credito, si può fare voi stessi e il vostro punteggio di credito un favore sviluppando una routine per pagare le bollette prontamente.

Tasso di utilizzo sul credito revolving è responsabile di quasi un terzo (30%) del tuo punteggio di credito. L’utilizzo, o il tasso di utilizzo, è un modo tecnico per descrivere quanto sei vicino a “massimizzare” i tuoi account di carta di credito. Puoi misurare il tuo utilizzo su base conto per conto dividendo ogni saldo in sospeso per il limite di spesa della carta e moltiplicando per 100 per ottenere una percentuale. È inoltre possibile calcolare il tasso di utilizzo totale dividendo la somma di tutti i saldi per la somma di tutti i limiti di spesa.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Il più vicino uno qualsiasi di questi tassi di utilizzo arriva al 100%, più fa male il tuo punteggio di credito.

L’età è tua amica. Tutti gli altri fattori sono gli stessi, più a lungo sei stato un utente di credito, più alto è il punteggio di credito è probabile che sia. Non c’è molto che può essere fatto su che se sei un nuovo mutuatario, e anche non aiuta molto se la vostra storia recente di credito è segnata da ritardi mancati pagamenti o alti tassi di utilizzo. Se gestisci attentamente il tuo credito e rimani puntuale con i tuoi pagamenti, tuttavia, il tuo punteggio di credito tenderà ad aumentare con il tempo. Lunghezza della storia di credito è responsabile per quanto il 15% del tuo punteggio di credito.

Il tuo debito totale e la sua composizione sono responsabili di circa il 10% del tuo punteggio di credito. Il sistema di credit scoring FICO ® tende a favorire gli individui con più conti di credito, costituito da un mix di prestiti rateali (ad esempio, prestiti auto, mutui e prestiti agli studenti, con pagamenti mensili impostati e periodi di ammortamento fissi) e credito revolving (conti come carte di credito che consentono di prendere in prestito contro un limite di spesa ed effettuare pagamenti

Applicazioni di credito e nuovi conti di credito in genere hanno effetti negativi a breve termine sul tuo punteggio di credito. Quando i mutuatari si applicano per nuovo credito o assumere debito aggiuntivo, si assumono maggiore rischio di essere in grado di pagare le bollette. Sistemi di punteggio di credito come FICO ® in genere causano punteggi di immergere un po ‘ quando ciò accade, ma i punteggi in genere rimbalzare entro pochi mesi fino a quando si tiene il passo con tutti i pagamenti. Nuovo-attività di credito può contribuire fino al 10% del tuo punteggio complessivo di credito.

Record pubblici come fallimenti hanno gravi impatti negativi sul tuo punteggio di credito se appaiono sul vostro rapporto di credito. Perché non appaiono in ogni rapporto di credito, queste voci non possono essere paragonate ad altre influenze di credito-punteggio in termini di percentuale, ma possono eclissare tutti gli altri fattori e gravemente abbassare il punteggio di credito. Un fallimento, per esempio, può rimanere sul vostro rapporto di credito per 10 anni, e può efficacemente impedire di ottenere credito per molto o tutto quel tempo.

Tra i consumatori con FICO ® punteggi di 625, XX % hanno rapporti di credito che includono uno o più pezzi di informazioni pubbliche, come ad esempio un fallimento.

Migliorare il tuo punteggio di credito

I punteggi di credito equo non possono essere trasformati in quelli eccezionali durante la notte, e solo il passare del tempo può riparare alcuni problemi negativi che contribuiscono a punteggi di credito equo, come il fallimento e preclusione. Non importa il motivo per il tuo punteggio giusto, si può iniziare immediatamente a migliorare i modi di gestire il credito, che può portare a sua volta a miglioramenti di credito-score.

Cerca di ottenere una carta di credito protetta. Una carta di credito protetta richiede di mettere giù un deposito per l’intero importo del limite di spesa—in genere poche centinaia di dollari. Confermare che il Come si utilizza la carta ed effettuare pagamenti regolari, il creditore segnala la vostra attività alle agenzie di credito nazionali, dove sono registrati nei file di credito. (Effettuare pagamenti puntuali ed evitare “maxing out” la carta favorirà miglioramenti di credito-score.

Si consideri un prestito di credito-builder. Disponibile da molte cooperative di credito, questi prestiti possono assumere diverse forme, ma tutti sono progettati per contribuire a migliorare le storie di credito personali. In una versione popolare, l’unione di credito pone i soldi si prende in prestito in un conto di risparmio, dove si guadagna interesse, ma è inaccessibile a voi fino a quando il prestito è pagato. Una volta che hai pagato il prestito per intero, si ottiene l’accesso ai fondi e l’interesse accumulato. È uno strumento di risparmio intelligente, ma l’unione di credito riporta anche i pagamenti alle agenzie di credito nazionali, quindi i pagamenti regolari e puntuali possono portare a miglioramenti del punteggio di credito. (Controllare prima di prendere un prestito per assicurarsi che i rapporti creditore a tutte e tre le agenzie di credito nazionali.)

Si consideri un piano di gestione del debito. Per le famiglie con finanze tese troppo sottile per tenere il passo con i pagamenti del debito, un piano di gestione del debito (DMP) può portare sollievo tanto necessaria. Ottenere uno richiede di lavorare con un’agenzia di consulenza di credito qualificato, che negozia con i creditori per impostare un piano di rimborso praticabile. È un passo serio che abbassa significativamente il tuo punteggio di credito e chiude efficacemente tutti i tuoi conti di credito, ma è meno grave del fallimento e può aiutare le famiglie in dires straits a rimettersi in piedi. Anche se si decide un DMP non è per voi, incontro con un consulente di credito (non una società di credito-riparazione) può dare alcuni nuovi strumenti per costruire il vostro credito.

Pagare le bollette in tempo. I pagamenti tardivi e mancati danneggiano i punteggi di credito, quindi evitali. Approfitta di pagamenti automatici, allarmi calendario, e altri strumenti automatici-o semplicemente utilizzare note adesive e un calendario cartaceo. Fai tutto il possibile per aiutarti a ricordare e presto assumerai buone abitudini che favoriscono i miglioramenti del punteggio di credito.

Evitare elevati tassi di utilizzo del credito. Elevato utilizzo del credito o utilizzo del debito. Il sistema di punteggio FICO ® basa circa il 30% del tuo punteggio di credito su questa misura—la percentuale del limite di credito disponibile rappresentata dai saldi di pagamento in sospeso. Cerca di mantenere il tuo utilizzo in tutti i tuoi account al di sotto di circa il 30% per evitare di abbassare il tuo punteggio.

Tra i consumatori con punteggi di credito FICO® di 616, il tasso medio di utilizzo è 72.3%.

Prova a stabilire un solido mix di crediti. Non si dovrebbe prendere sul debito non è necessario, ma prestito prudente che include una combinazione di credito revolving e debito rata, può essere vantaggioso per il tuo punteggio di credito.

Scopri di più sul tuo punteggio di credito

Un punteggio 616 FICO® è un buon punto di partenza per costruire un punteggio di credito migliore. Aumentare il tuo punteggio nella buona gamma potrebbe aiutare a ottenere l’accesso a più opzioni di credito, tassi di interesse più bassi, e meno tasse. Si può iniziare da ottenere il vostro rapporto di credito gratuito da Experian e controllare il tuo punteggio di credito per scoprire i fattori specifici che hanno un impatto il tuo punteggio più. Per saperne di più gamme di punteggio e ciò che un buon punteggio di credito è.

Leave a Reply