616 kredit Score: er det godt eller dårligt?

en FICO Kurt Score på 616 placerer dig inden for en population af forbrugere, Hvis kredit kan ses som Fair. Din 616 FICO-score er lavere end den gennemsnitlige amerikanske kredit score.

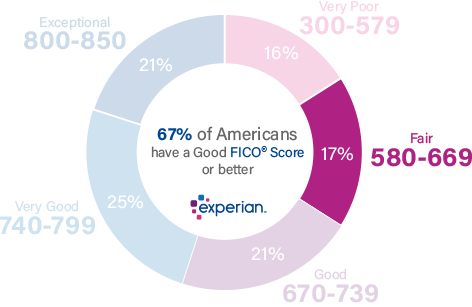

17% af alle forbrugere har FICO-kursscorer i Fair range (580-669)

.

statistisk set vil 28% af forbrugerne med kredit score i Fair range sandsynligvis blive alvorligt kriminelle i fremtiden.

nogle långivere kan ikke lide disse odds og vælger ikke at arbejde med personer, hvis FICO karrus score falder inden for dette interval. Långivere fokuseret på” subprime ” låntagere, på den anden side, kan opsøge forbrugere med scoringer i rimelig rækkevidde, men de typisk opkræve høje gebyrer og stejle renter. Forbrugere med FICO Kurt-score i det gode interval (670-739) eller højere tilbydes generelt betydeligt bedre lånevilkår.

hvordan man kan forbedre din 616 kredit Score

tænk på din FICO Kurt Score på 616 som et springbræt til højere score. At hæve din kredit score er en gradvis proces, men det er en, du kan begynde med det samme.

78% af amerikanske forbrugers FICO-score er højere end 616.

du deler en 616 FICO-score med titusinder af andre amerikanere, men ingen af dem har den score af helt de samme grunde, som du gør. For indsigt i de specifikke årsager til din score og ideer til, hvordan du forbedrer den, skal du få kopier af dine kreditrapporter og kontrollere din FICO karrus score. Inkluderet med scoren, vil du finde score-forbedring forslag baseret på din unikke kredit historie. Hvis du bruger disse retningslinjer til at vedtage bedre kreditvaner, kan din score begynde at stige, hvilket giver bedre kreditmuligheder.

Lær og dyrk din kredit score

mens alle med en FICO Kurt Score på 616 kommer der ved hans eller hendes egen unikke vej, har folk med scoringer i messen ofte oplevet kreditstyringsudfordringer.

kreditrapporterne fra 41% af amerikanerne med en FICO-karts Score på 616 inkluderer forsinkede betalinger på 30 dage forfaldne.

kreditrapporter fra personer med Fair kreditkerner i Fair range viser ofte forsinkede betalinger (30 dage eller mere forfaldne) og inkassokonti, hvilket indikerer, at en kreditor har givet op med at forsøge at inddrive en ubetalt gæld og solgt forpligtelsen til en tredjeparts inkassoagent.

Nogle mennesker med FICO krist—score i Fair-kategorien kan endda have store negative begivenheder på deres kreditrapporter, såsom tvangsauktioner eller konkurser-begivenheder, der alvorligt sænker score. Fuld opsving fra disse tilbageslag kan tage op til 10 år, men du kan tage skridt nu for at få din score bevæger sig i den rigtige retning.

at studere rapporten, der følger med din FICO-score, kan hjælpe dig med at identificere de begivenheder, der sænkede din score. Hvis du retter den adfærd, der førte til disse begivenheder, arbejder støt for at forbedre din kredit, kan du lægge grunden til at opbygge en bedre kredit score.

tidligere gerninger (og ugjerninger) feed din kredit score

kredit-scoring systemer såsom FICO karrus brug oplysninger udarbejdet i dine kreditrapporter til at beregne din score. Nyere begivenheder i din kredit historie tendens til at tælle mere end ældre aktiviteter og, som med enhver form for analyse, nogle former for oplysninger bære mere vægt end andre. At vide, hvilke aktiviteter der betyder mest, kan hjælpe dig med at prioritere de skridt, du skal tage, når du arbejder mod en bedre kredit score:

sene og ubesvarede betalinger er blandt de vigtigste faktorer for din kredit score. Mere end en tredjedel af din score (35%) påvirkes af tilstedeværelsen (eller fraværet) af forsinkede eller ubesvarede betalinger. Långivere vil have låntagere, der betaler deres regninger til tiden, og personer, der har savnet betalinger, er statistisk mere tilbøjelige til at misligholde (gå 90 dage forfaldne uden betaling) end dem, der betaler deres regninger til tiden. Hvis sene eller ubesvarede betalinger er en del af din kredit historie, kan du gøre dig selv og din kredit score en tjeneste ved at udvikle en rutine for at betale dine regninger hurtigt.udnyttelsesgraden på revolverende kredit er ansvarlig for næsten en tredjedel (30%) af din kredit score. Udnyttelse eller brugsrate er en teknisk måde at beskrive, hvor tæt du er på at “maksimere” dine kreditkortkonti. Du kan måle din udnyttelse på konto-for-konto-basis ved at dividere hver udestående saldo med kortets forbrugsgrænse og multiplicere med 100 for at få en procentdel. Du kan også beregne din samlede udnyttelsesgrad ved at dividere summen af alle saldi med summen af alle udgiftsgrænser.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Jo tættere nogen af disse udnyttelsesgrader kommer til 100%, jo mere gør det ondt i din kredit score.

alder er din ven. Alle andre faktorer er de samme, jo længere du har været bruger af kredit, jo højere er din kredit score sandsynligvis. Der er ikke meget, der kan gøres ved det, hvis du er en ny låntager, og det hjælper heller ikke meget, hvis din seneste kredithistorie er skæmmet af sene ubesvarede betalinger eller høje udnyttelsesgrader. Hvis du administrerer din kredit omhyggeligt og forbliver rettidig med dine betalinger, vil din kredit score dog have en tendens til at stige med tiden. Længden af kredit historie er ansvarlig for så meget som 15% af din kredit score.

din samlede gæld og dens sammensætning er ansvarlig for omkring 10% af din kredit score. FICO-kreditscoringssystemet har tendens til at favorisere personer med flere kreditkonti, der består af en blanding af afdragslån (f.eks. billån, realkreditlån og studielån med faste månedlige betalinger og faste tilbagebetalingsperioder) og revolverende kredit (konti som kreditkort, der gør det muligt for dig at låne mod en forbrugsgrænse og foretage betalinger af forskellige beløb hver måned).

Kreditansøgninger og nye kreditkonti har typisk kortsigtede negative virkninger på din kredit score. Når låntagere ansøger om ny kredit eller påtager sig yderligere gæld, antager de større risiko for at kunne betale deres regninger. Kreditscoringssystemer som FICO Karol får typisk scoringer til at dyppe lidt, når det sker, men scoringer vil typisk rebound inden for et par måneder, så længe du holder trit med alle dine betalinger. Ny kreditaktivitet kan bidrage med op til 10% af din samlede kredit score.

offentlige poster såsom konkurser har alvorlige negative virkninger på din kredit score, hvis de vises på din kredit rapport. Fordi de ikke vises i hver kredit rapport, kan disse poster ikke sammenlignes med andre kredit-score påvirkninger i procent, men de kan overskygge alle andre faktorer og alvorligt sænke din kredit score. En konkurs, for eksempel, kan forblive på din kredit rapport for 10 år, og kan effektivt forhindre dig i at få kredit for meget eller hele tiden.

blandt forbrugere med FICO-score på 625 har% kreditrapporter, der indeholder en eller flere offentlige oplysninger, såsom en konkurs.

forbedring af din kredit Score

Fair kredit score kan ikke omdannes til ekstraordinære natten over, og kun tidens gang kan reparere nogle negative problemer, der bidrager til Fair kredit score, såsom konkurs og afskærmning. Uanset årsagen til din Fair score, kan du straks begynde at forbedre de måder, du håndterer kredit på, hvilket igen kan føre til forbedringer af kredit score.

se på at få et sikret kreditkort. Et sikret kreditkort kræver, at du lægger et depositum i det fulde beløb af din forbrugsgrænse—typisk et par hundrede dollars. Bekræft, at når du bruger kortet og foretager regelmæssige betalinger, rapporterer långiveren din aktivitet til de nationale kreditbureauer, hvor de registreres i dine kreditfiler. (At foretage rettidige betalinger og undgå at “maksimere” kortet vil favorisere forbedringer af kredit score.

overvej et kreditbygger lån. Tilgængelig fra mange kreditforeninger, disse lån Tage kan flere former, men alle er designet til at hjælpe med at forbedre personlige kredit historier. I en populær version placerer kreditforeningen de penge, du låner på en opsparingskonto, hvor den tjener renter, men er utilgængelig for dig, indtil lånet er betalt. Når du har betalt lånet fuldt ud, får du adgang til midlerne og den akkumulerede rente. Det er et smart besparelsesværktøj, men credit union rapporterer også dine betalinger til nationale kreditbureauer, så regelmæssige betalinger til tiden kan føre til forbedringer af kredit score. (Kontroller, før du tager et lån for at sikre, at långiveren rapporterer til alle tre nationale kreditbureauer.)

overvej en gældsforvaltningsplan. For familier med finanser strakt for tynd til at holde trit med gæld betalinger, kan en gæld-management plan (DMP) bringe tiltrængt nødhjælp. At få en kræver, at du arbejder med et kvalificeret kreditrådgivningsbureau, der forhandler med dine kreditorer for at oprette en brugbar tilbagebetalingsplan. Det er et alvorligt skridt, der væsentligt sænker din kredit score og effektivt lukker alle dine kreditkonti, men det er mindre alvorligt end konkurs, og det kan hjælpe familier i dires straits komme tilbage på deres fødder. Selv hvis du beslutter, at en DMP ikke er noget for dig, kan møde med en kreditrådgiver (ikke et kreditreparationsfirma) give dig nogle nye værktøjer til at opbygge din kredit.

Betal dine regninger til tiden. Sent og ubesvarede betalinger skade kredit score, så undgå dem. Udnyt automatiske betalinger, kalenderalarmer og andre automatiserede værktøjer—eller brug bare sticky notes og en papirkalender. Gør hvad du kan for at hjælpe dig med at huske, og du vil snart tage på gode vaner, der favoriserer kredit-score forbedringer.

undgå høje kreditudnyttelsesgrader. Høj kreditudnyttelse eller gældsforbrug. FICO-scoringssystemet baserer omkring 30% af din kredit score på denne måling—procentdelen af din tilgængelige kreditgrænse repræsenteret af dine udestående betalingsbalancer. Prøv at holde din udnyttelse på tværs af alle dine konti under omkring 30% for at undgå at sænke din score.

blandt forbrugere med FICO-kredit score på 616 er den gennemsnitlige udnyttelsesgrad 72.3%.

prøv at etablere en solid kreditblanding. Du bør ikke påtage dig gæld, du ikke har brug for, men forsigtig låntagning, der inkluderer en kombination af revolverende kredit-og afdragsgæld, kan være gavnlig for din kredit score.

få mere at vide om din kredit score

en 616 FICO Kurt Score er et godt udgangspunkt for at opbygge en bedre kredit score. At øge din score i det gode interval kan hjælpe dig med at få adgang til flere kreditmuligheder, lavere renter og færre gebyrer. Du kan begynde med at få din gratis kredit rapport fra ekspert og kontrollere din kredit score for at finde ud af de specifikke faktorer, der påvirker din score mest. Læs mere om score intervaller og hvad en god kredit score er.

Leave a Reply