616 Kreditt Score: Er Det Bra eller Dårlig?

EN fico® Score på 616 plasserer deg i en populasjon av forbrukere hvis kreditt kan anses Som Rettferdig. Din 616 FICO® – Poengsum er lavere enn gjennomsnittlig amerikansk kreditt score.

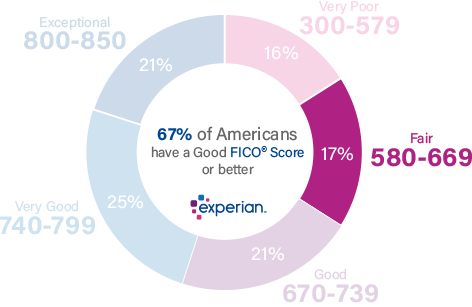

17% av alle forbrukere har fico hryvnias Score i Det Rettferdige området (580-669)

.

Statistisk sett Vil 28% av forbrukerne med kredittpoeng i Rettferdig rekkevidde sannsynligvis bli alvorlig krenkende i fremtiden.

noen långivere misliker disse oddsene og velger å ikke jobbe med personer med FICO® – Poeng som faller innenfor dette området. Långivere fokusert på» subprime » låntakere, derimot, kan oppsøke forbrukere med score I Det Rettferdige området, men de krever vanligvis høye avgifter og bratte renter. Forbrukere Med FICO hryvnias Score i det gode området (670-739) eller høyere tilbys generelt betydelig bedre lånevilkår.

hvordan forbedre Din 616 Kreditt Score

Tenk PÅ DIN FICO® Score på 616 som et springbrett til høyere score. Å øke kredittpoengene dine er en gradvis prosess, men det er en du kan begynne med en gang.

78% AV amerikanske forbrukeres fico hryvnias Score er høyere enn 616.

du deler En 616 FICO® Poengsum med titusenvis Av Andre Amerikanere, men ingen av dem har den poengsummen av de samme grunnene som du gjør. For innsikt i de spesifikke årsakene til poengsummen din, og ideer om hvordan du kan forbedre den, få kopier av kredittrapportene dine og sjekk Din fico® – Poengsum. Inkludert med score, vil du finne score-forbedring forslag basert på din unike kreditthistorie. Hvis du bruker disse retningslinjene for å vedta bedre kredittvaner, kan poengsummen din begynne å øke, noe som gir bedre kredittmuligheter.

Lær og øk kredittpoengene dine

mens alle med en fico® Score på 616 kommer dit på sin egen unike vei, har folk med poeng i Rettferdig rekkevidde ofte opplevd kredittstyringsutfordringer.

kredittrapportene til 41% Av Amerikanerne med en fico® Score på 616 inkluderer sen betaling på 30 dager forfalt.

Kredittrapporter for personer med Rettferdig kreditt kjerner I Fair range ofte liste sen betaling (30 dager eller mer forfalt) og samlinger kontoer, som indikerer en kreditor har gitt opp å prøve å gjenopprette en ubetalt gjeld og solgt forpliktelsen til en tredjeparts samlinger agent.

Noen personer med fico® – Poeng i Fair-kategorien kan til og med ha store negative hendelser på kredittrapportene sine, for eksempel foreclosures eller konkurser-hendelser som sterkt senker score. Full gjenoppretting fra disse tilbakeslagene kan ta opptil 10 år, men du kan ta skritt nå for å få poengsummen din i riktig retning.

Å Studere rapporten som følger MED DIN fico® – Poengsum, kan hjelpe deg med å identifisere hendelsene som senket poengsummen din. Hvis du korrigerer atferdene som førte til disse hendelsene, jobber jevnt for å forbedre kreditt, kan du legge grunnlaget for å bygge opp en bedre kreditt score.

tidligere gjerninger (og ugjerninger) feed din kreditt score

Kreditt-scoring systemer som FICO® bruke informasjon samlet i kredittrapporter for å beregne poengsummen din. Nyere hendelser i kreditthistorikken din har en tendens til å telle mer enn eldre aktiviteter, og som med alle typer analyser bærer noen typer informasjon mer vekt enn andre. Å vite hvilke aktiviteter som betyr mest, kan hjelpe deg med å prioritere trinnene for å ta når du arbeider mot en bedre kreditt score: Sen Og ubesvarte betalinger er Blant de viktigste faktorene for kredittpoengene dine. Mer enn en tredjedel av poengsummen din (35%) påvirkes av tilstedeværelse (eller fravær) av sen eller ubesvarte betalinger. Långivere ønsker låntakere som betaler sine regninger i tide, og personer som har savnet betalinger er statistisk mer sannsynlig å misligholde (gå 90 dager forfalt uten betaling) enn de som betaler sine regninger i tide. Hvis sen eller ubesvarte betalinger er en del av kreditthistorikken din, kan du gjøre deg selv og kredittpoengene dine en tjeneste ved å utvikle en rutine for å betale regningene dine omgående.Utnyttelsesgrad på rullerende kreditt er ansvarlig for nesten en tredjedel (30%) av kredittpoengene dine. Utnyttelse, eller bruk rate, er en teknisk måte å beskrive hvor nær du er å «maxing ut» kredittkortkontoer. Du kan måle utnyttelsen din på konto-for-konto-basis ved å dele hver utestående saldo med kortets forbruksgrense, og multiplisere med 100 for å få en prosentandel. Du kan også beregne din totale utnyttelsesgrad ved å dele summen av alle saldoer med summen av alle forbruksgrenser.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Jo nærmere noen av disse utnyttelsesratene kommer til 100%, jo mer gjør det vondt din kreditt score.

Alder er din venn. Alle andre faktorer er de samme, jo lenger du har vært bruker av kreditt, jo høyere kreditt score er sannsynlig å være. Det er ikke mye som kan gjøres om det hvis du er en ny låner, og det hjelper heller ikke mye hvis din siste kreditthistorie er ødelagt av sen ubesvarte betalinger eller høye utnyttelsesgrader. Hvis du administrere kreditt nøye og bo betimelig med betalinger, men vil kreditt score tendens til å øke med tiden. Lengden på kreditt historie er ansvarlig for så mye som 15% av kreditt score.

din totale gjeld og dens sammensetning er ansvarlig for ca 10% av kreditt score. FICO® kreditt scoring system har en tendens til å favorisere personer med flere kredittkontoer, bestående av en blanding av avdragslån (f.eks. billån, boliglån og studielån, med faste månedlige utbetalinger og faste tilbakebetalingsperioder) og rullerende kreditt (kontoer som kredittkort som gjør at du kan låne mot en forbruksgrense og foreta betalinger av varierende beløp hver måned).Kredittapplikasjoner og nye kredittkontoer har vanligvis kortsiktige negative effekter på kredittpoengene dine. Når låntakere søker om ny kreditt eller tar på seg ekstra gjeld, antar de større risiko for å kunne betale regningene sine. Kreditt scoring systemer som FICO® vanligvis føre score å dyppe litt når det skjer, men score vil vanligvis rebound i løpet av få måneder så lenge du holde tritt med alle dine betalinger. Ny kredittaktivitet kan bidra med opptil 10% av din samlede kreditt score.Offentlige registre som konkurser har alvorlige negative konsekvenser for kredittpoengene dine hvis de vises på kredittrapporten din. Fordi de ikke vises i hver kredittrapport, kan disse oppføringene ikke sammenlignes med andre kredittpoengpåvirkninger i prosent, men de kan formørke alle andre faktorer og redusere kredittpoengene dine sterkt. En konkurs, for eksempel, kan forbli på kreditt-rapporten i 10 år, og kan effektivt hindre deg fra å få kreditt for mye eller hele den tiden.

blant forbrukere med Fico® Score på 625 HAR XX% kredittrapporter som inneholder en eller flere deler av offentlig informasjon, for eksempel en konkurs.

Forbedre Kreditt Score

Fair kreditt score kan ikke bli omgjort til eksepsjonelle seg over natten, og bare tidens gang kan reparere noen negative problemer som bidrar Til Rettferdig kreditt score, for eksempel konkurs og foreclosure. Uansett årsaken Til Din Rettferdige poengsum, kan du starte umiddelbart for å forbedre måtene du håndterer kreditt, noe som igjen kan føre til forbedringer av kredittpoeng.

Se på å skaffe et sikret kredittkort. Et sikret kredittkort krever at du legger ned et innskudd i hele beløpet av forbruksgrensen-vanligvis noen få hundre dollar. Bekreft At når du bruker kortet og foretar regelmessige betalinger, rapporterer utlåner din aktivitet til de nasjonale kredittbyråene, der de er registrert i kredittfilene dine. (Gjør betimelig betalinger og unngå «maxing out» kortet vil favorisere kreditt-score forbedringer.

Vurder et kredittbyggerlån. Tilgjengelig fra mange kredittforeninger, kan disse lånene ta flere former, men alle er utformet for å forbedre personlige kreditthistorier. I en populær versjon plasserer credit union pengene du låner på en sparekonto, hvor den tjener interesse, men er utilgjengelig for deg til lånet er betalt. Når du har betalt lånet i sin helhet, får du tilgang til midlene og akkumulert interesse. Det er et smart spareverktøy, men kredittforeningen rapporterer også betalinger til nasjonale kredittbyråer, så vanlige betalinger på tid kan føre til forbedringer av kredittpoeng. (Sjekk før du tar opp et lån for å sikre at utlåner rapporterer til alle tre nasjonale kredittbyråer.)

Vurdere en gjeld-forvaltningsplan. For familier med økonomi strukket for tynn til å holde tritt med gjeld betalinger, kan en gjeld-management plan (DMP) bringe sårt tiltrengt lettelse. Å få en krever at du arbeider med en kvalifisert kreditt rådgiving byrå, som forhandler med kreditorene å sette opp en gjennomførbar nedbetalingsplan. Det er et alvorlig skritt som reduserer kredittpoengene dine betydelig og effektivt lukker alle kredittkontoene dine, men det er mindre alvorlig enn konkurs, og det kan hjelpe familier i dies straits komme tilbake på føttene. Selv om du bestemmer deg for AT EN DMP ikke er for deg, kan møte med en kredittrådgiver (ikke et kreditt-reparasjonsfirma) gi deg noen nye verktøy for å bygge opp kreditt.

Betal regningene dine i tide. Sent og tapte betalinger skade kreditt score, så unngå dem. Dra nytte av automatiske betalinger, kalenderalarmer og andre automatiserte verktøy-eller bare bruk klistrelapper og en papirkalender. Gjør alt du kan for å hjelpe deg å huske, og du vil snart ta på gode vaner som favoriserer kreditt-score forbedringer.

Unngå høy kredittutnyttelsesgrad. Høy kredittutnyttelse eller gjeldsbruk. Fico hryvnias poengsystem baserer omtrent 30% av kredittpoengene dine på denne målingen-prosentandelen av din tilgjengelige kredittgrense representert av dine utestående betalingsbalanser. Prøv å holde utnyttelsen på tvers av alle kontoene dine under ca 30% for å unngå å senke poengsummen din.

blant forbrukere med FICO® kreditt score på 616 er gjennomsnittlig utnyttelsesgrad 72.3%.

prøv å etablere en solid kredittblanding. Du bør ikke ta på gjeld du ikke trenger, men forsiktig lån som inkluderer en kombinasjon av rullerende kreditt og avdragsgjeld, kan være gunstig for kredittpoengene dine.

Lær mer om din kreditt score

EN 616 FICO® Score er et godt utgangspunkt for å bygge en bedre kreditt score. Å øke poengsummen din i det gode området kan hjelpe deg med å få tilgang til flere kredittalternativer, lavere renter og færre avgifter. Du kan begynne med å få din gratis kredittrapport Fra Experian og sjekke kredittpoengene dine for å finne ut de spesifikke faktorene som påvirker poengsummen din mest. Les mer om score områder og hva en god kreditt score er.

Leave a Reply