616クレジットスコア:それは良いか悪いですか?

616のFICO®スコアは、信用が公正と見なされる可能性のある消費者の人口の中にあなたを配置します。 あなたの616FICO®スコアは、平均米国のクレジットスコアよりも低いです。

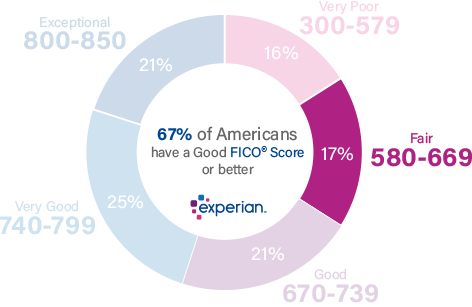

すべての消費者の17%が公正な範囲(580-669)でFICO®スコアを持っています

。

統計的に言えば、公正な範囲のクレジットスコアを持つ消費者の28%は、将来的に深刻な非行になる可能性があります。

一部の貸し手は、これらのオッズを嫌い、そのFICO®スコアがこの範囲内に収まる個人で動作しないことを選択します。 “サブプライム”借り手に焦点を当てた貸し手は、他の一方で、公正な範囲でスコアを持つ消費者を求めることができますが、彼らは通常、高い手数料と急な金利を請求します。 良い範囲(670-739)以上のFICO®スコアを持つ消費者は、一般的に大幅に良い借入条件を提供されています。

あなたの616クレジットスコアを向上させる方法

より高いスコアへの踏み台として616のあなたのFICO®スコアを考えてみてください。 あなたのクレジットスコアを上げることは段階的なプロセスですが、それはあなたがすぐに始めることができるものです。

米国の消費者のFICO®スコアの78%が616よりも高いです。

あなたは他の何万人ものアメリカ人と616FICO®スコアを共有していますが、あなたと同じ理由でそのスコアを持っていません。

あなたは他の何万人ものアメリカ人と616Fico®スコアを共有しています。 あなたのスコアの特定の原因への洞察、およびそれを改善する方法についてのアイデアについては、あなたの信用報告書のコピーを取得し、あなたのFICO® スコアに含まれている、あなたはあなたのユニークな信用履歴に基づいてスコア改善の提案を見つけるでしょう。 よりよい信用の習慣を採用するのにそれらの指針を使用すればあなたのスコアはよりよい信用の機会を持って来る増加し始めるかもしれない。

学び、あなたのクレジットスコアを成長させる

616のFICO®スコアを持つ誰もが彼または彼女自身のユニークなパスによってそこに着くが、公正な

Fico®スコアが616のアメリカ人の41%の信用報告書には、期限を過ぎた30日の支払い遅延が含まれています。

公正な範囲の公正な信用コアを持つ個人の信用報告書は、多くの場合、延滞(30日以上の期限を過ぎて)と債権者が未払いの債務を回復しようとし、サードパーティの回収エージェントに義務を売却したことを示すコレクションアカウントを一覧表示します。

フェアカテゴリのFICO®スコアを持つ一部の人々も、そのような差し押さえや倒産などの信用報告書に主要な負のイベントを持っている可能性があ これらの挫折からの完全な回復には最大10年かかることがありますが、スコアを正しい方向に移動させるために今すぐ措置を講じることができま

あなたのFICO®スコアに付随するレポートを勉強することは、あなたのスコアを下げたイベントを識別するのに役立ちます。 あなたがそれらのイベントにつながった行動を修正する場合は、あなたの信用を向上させるために着実に働く、あなたはより良いクレジットスコアを構築するための基礎を築くことができます。

過去の行為(および悪行)あなたのクレジットスコアを養う

Fico®のような信用スコアリングシステムはあなたのスコアを計算するためにあなたの信用報告書にコンパイルされた情報を使用します。 あなたの信用履歴の中でより最近のイベントは、分析の任意のタイプと同様に、情報のいくつかの種類は、他のものよりも多くの重量を運ぶ、古い活動 最も重要な活動を知ることは、あなたがより良いクレジットスコアに向かって作業するときに取るべき手順を優先順位を付けることができます:

あなたのスコア(35%)の三分の一以上は、遅れたり逃した支払いの存在(または不在)によって影響されます。 貸し手は、時間に彼らの手形を支払う借り手をしたい、と支払いを逃した個人は、時間に彼らの手形を支払う人よりも(支払いなしで期限を過ぎて90日 遅れたり逃した支払いは、あなたの信用履歴の一部である場合は、速やかにあなたの手形を支払うためのルーチンを開発することにより、あなた自身

リボルビングクレジットの利用率は、あなたのクレジットスコアのほぼ三分の一(30%)を担当しています。 利用率、または使用率は、あなたのクレジットカードのアカウントを”maxing”にどのように近いかを記述する技術的な方法です。 あなたは、カードの支出限度で各残高を分割し、割合を得るために100を掛けることにより、アカウントごとにあなたの利用率を測定することができます。 また、すべての支出限度額の合計ですべての残高の合計を割ることによって、あなたの総利用率を計算することができます。

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. これらの利用率のいずれかが100%に近づくほど、より多くのそれはあなたのクレジットスコアを傷つけます。年齢はあなたの友人です。

年齢はあなたの友人です。 同じである他のすべての要因は、もはやあなたが信用のユーザーをしてきた、より高いあなたのクレジットスコアがある可能性があります。 あなたが新しい借り手であれば、それについて行うことができることはあまりありませんし、あなたの最近の信用履歴が遅れて逃した支払いや高い利 あなたは慎重にあなたの信用を管理し、お支払いをタイムリーに滞在する場合は、しかし、あなたのクレジットスコアは、時間とともに増加する傾向 信用履歴の長さは、あなたのクレジットスコアの15%と同じくらいを担当しています。

あなたの総負債とその組成は、あなたのクレジットスコアの約10%を担当しています。 FICO®クレジットスコアリングシステムは、割賦ローン(例えば、車のローン、住宅ローン、学生ローン、設定された毎月の支払いと固定回収期間と)とリボルビングクレジ

クレジットアプリケーションと新しいクレジットアカウントは、通常、あなたのクレジットスコアに短期的な負の影響を 借り手が新しい信用を申請するか、追加の債務を取るとき、彼らは彼らの手形を支払うことができることの大きなリスクを想定しています。 FICO®のようなクレジットスコアリングシステムは、通常、それが起こるときにスコアが少しディップする原因となりますが、スコアは、通常、限り、あなたはすべてのお支払いに追いつくように数ヶ月以内にリバウンドします。 新-信用活動は、あなたの全体的なクレジットスコアの10%まで貢献することができます。彼らはあなたの信用報告書に表示された場合、このような倒産などの公的記録は、あなたのクレジットスコアに深刻な負の影響を持っています。

彼らはすべての信用報告書には表示されませんので、これらのエントリは、割合の面で他のクレジットスコアの影響と比較することはできませんが、彼らは他のすべての要因を日食し、ひどくあなたのクレジットスコアを下げることができます。 破産は、例えば、10年間あなたの信用報告書に残ることができ、効果的にその時間の多くまたはすべてのための信用を得ることを防ぐことができま

625のfico®スコアを持つ消費者の間で、XX%は、破産などの公開情報の一つ以上の部分を含む信用報告書を持っています。

あなたのクレジットスコアを向上させる

公正なクレジットスコアは、一晩例外的なものに回すことはできませんし、時間の経過だけが、破産や差し押さえなどの公正なクレジットスコアに貢献するいくつかの否定的な問題を修復することができます。 あなたの公正なスコアの理由に関係なく、あなたはクレジットスコアの改善に順番につながることができ、あなたが信用を処理する方法を改善す

セキュリティで保護されたクレジットカードを取得するに見てください。 一般的に数百ドル—セキュリティで保護されたクレジットカードは、あなたの支出制限の全額に預金を置くためにあなたが必要です。 あなたがカードを使用し、定期的な支払いを行うように、貸し手は、彼らがあなたの信用ファイルに記録されている全国の信用調査会社にあなたの活動 (時機を得た支払を作り、カードを”maxing”避けることは信用スコアの改善を支持する。

信用ビルダーローンを検討してください。 多くの信用組合から利用可能な、これらの融資は、いくつかのフォームを取ることができますが、すべての個人の信用履歴を改善するために設計されて 一つの人気のあるバージョンでは、信用組合は、あなたがそれが利息を稼いでいるが、ローンが完済されるまで、あなたにアクセスできない普通預金口座に あなたが完全にローンを支払ったら、あなたは資金と蓄積された関心へのアクセスを取得します。 それは巧妙な貯蓄ツールですが、信用組合はまた、全国の信用調査会社にお支払いを報告するので、定期的に、オンタイムの支払いは、クレジットスコアの (貸し手はすべての三つの国の信用調査会社に報告していることを確認するためにローンを取る前に確認してくださ)

債務管理計画を検討してください。 借金の支払いに追いつくにはあまりにも薄い伸ばし財政を持つ家族のために、債務管理計画(DMP)は、大いに必要な救済をもたらすことができます。 一つを得ることは、実行可能な返済計画を設定するためにあなたの債権者と交渉する資格の信用カウンセリング代理店で動作するように必要です。 それは大幅にあなたのクレジットスコアを低下させ、効果的にすべてのクレジットアカウントを閉じますが、それは破産よりも厳しいですし、それはディレス海峡の家族が自分の足に戻って得るのを助けることができる深刻なステップです。 DMPがあなたのためではないと判断した場合でも、信用カウンセラー(信用修理会社ではない)との会合は、あなたの信用を構築するためのいくつかの新

時間通りにあなたの手形を支払います。 遅く、逃された支払は信用スコアを傷つける、従ってそれらを避けなさい。 自動支払、カレンダー警報、および他の自動化された用具を利用しなさい—またはちょうど付箋紙およびペーパーカレンダーを使用しなさい。 あなたが覚えて助けるためにできることは何でもし、あなたはすぐに信用スコアの改善を好む良い習慣を取るでしょう。

高い信用利用率を避けます。 高い信用の利用、か負債の使用法。 FICO®スコアシステムは、この測定にあなたのクレジットスコアの約30%をベースに—あなたの未払いの支払い残高によって表されるあなたの利用可能な与 あなたのスコアを下げることを避けるために、約30%以下のすべてのアカウント間であなたの利用率を維持してみてください。

FICO®クレジットスコアが616の消費者の間で、平均利用率は72です。3%.

堅実な信用ミックスを確立しようとします。 あなたが必要としない借金を取るべきではありませんが、回転信用と割賦債務の組み合わせが含まれて慎重な借入は、あなたのクレジットスコアに有益であることができます。

あなたのクレジットスコアについての詳細を学ぶ

616FICO®スコアは、より良いクレジットスコアを構築するための良い出発点です。 よい範囲にあなたのスコアを後押しすることはより多くの信用の選択、より低い金利、および少数の料金へのアクセスを得るのを助けるこ あなたはExperianからあなたの無料の信用報告書を取得し、あなたのスコアに最も影響を与える特定の要因を見つけるためにあなたのクレジットスコア スコアの範囲と良いクレジットスコアが何であるかについての詳細を読みます。

Leave a Reply