Pointage de crédit 616: Est-ce Bon ou Mauvais?

Un score FICO® de 616 vous place dans une population de consommateurs dont le crédit peut être considéré comme équitable. Votre score FICO® 616 est inférieur au score de crédit américain moyen.

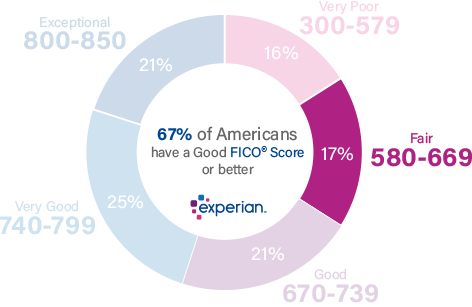

17% de tous les consommateurs ont des Scores FICO® dans la fourchette équitable (580-669)

.

Statistiquement parlant, 28% des consommateurs ayant des scores de crédit dans la fourchette équitable risquent de devenir gravement délinquants à l’avenir.

Certains prêteurs n’aiment pas ces cotes et choisissent de ne pas travailler avec des personnes dont les scores FICO® se situent dans cette fourchette. Les prêteurs axés sur les emprunteurs « subprimes », en revanche, peuvent rechercher des consommateurs avec des scores dans la fourchette équitable, mais ils facturent généralement des frais élevés et des taux d’intérêt élevés. Les consommateurs avec des scores FICO® dans la bonne fourchette (670-739) ou plus se voient généralement offrir des conditions d’emprunt nettement meilleures.

Comment améliorer votre pointage de crédit 616

Pensez à votre score FICO® de 616 comme un tremplin vers des scores plus élevés. Augmenter votre pointage de crédit est un processus graduel, mais c’est un processus que vous pouvez commencer tout de suite.

78% des scores FICO® des consommateurs américains sont supérieurs à 616.

Vous partagez un score FICO® de 616 avec des dizaines de milliers d’autres Américains, mais aucun d’entre eux n’a ce score pour les mêmes raisons que vous. Pour obtenir des informations sur les causes spécifiques de votre score et des idées sur la façon de l’améliorer, obtenez des copies de vos rapports de crédit et vérifiez votre score FICO®. Inclus avec le score, vous trouverez des suggestions d’amélioration du score basées sur votre historique de crédit unique. Si vous utilisez ces lignes directrices pour adopter de meilleures habitudes de crédit, votre score peut commencer à augmenter, ce qui offre de meilleures opportunités de crédit.

Apprenez et augmentez votre pointage de crédit

Alors que tout le monde avec un score FICO® de 616 y arrive par son propre chemin, les personnes avec des scores dans la fourchette équitable ont souvent connu des défis de gestion du crédit.

Les rapports de crédit de 41% des Américains avec un score FICO® de 616 incluent des paiements en retard de 30 jours.

Les rapports de crédit des personnes ayant des noyaux de crédit équitables dans la fourchette équitable énumèrent souvent les comptes de retard de paiement (30 jours ou plus en souffrance) et de recouvrement, qui indiquent qu’un créancier a renoncé à tenter de recouvrer une dette impayée et a vendu l’obligation à un agent de recouvrement tiers.

Certaines personnes ayant des scores FICO® dans la catégorie Juste peuvent même avoir des événements négatifs majeurs sur leurs rapports de crédit, tels que des saisies ou des faillites — des événements qui réduisent considérablement les scores. La récupération complète de ces revers peut prendre jusqu’à 10 ans, mais vous pouvez prendre des mesures maintenant pour que votre score évolue dans la bonne direction.

L’étude du rapport qui accompagne votre score FICO® peut vous aider à identifier les événements qui ont réduit votre score. Si vous corrigez les comportements qui ont conduit à ces événements, travaillez régulièrement pour améliorer votre crédit, vous pouvez jeter les bases pour construire un meilleur pointage de crédit.

Les actes passés (et les méfaits) alimentent votre pointage de crédit

Les systèmes de pointage de crédit tels que FICO® utilisent les informations compilées dans vos rapports de crédit pour calculer votre pointage. Les événements plus récents dans vos antécédents de crédit ont tendance à compter plus que les activités plus anciennes et, comme pour tout type d’analyse, certains types d’informations ont plus de poids que d’autres. Savoir quelles activités comptent le plus peut vous aider à prioriser les étapes à suivre pour améliorer votre pointage de crédit:

Les paiements en retard et manqués sont parmi les facteurs les plus importants de votre pointage de crédit. Plus d’un tiers de votre score (35%) est influencé par la présence (ou l’absence) de paiements en retard ou manqués. Les prêteurs veulent des emprunteurs qui paient leurs factures à temps, et les personnes qui ont manqué des paiements sont statistiquement plus susceptibles de faire défaut (passer 90 jours en retard sans paiement) que celles qui paient leurs factures à temps. Si des paiements en retard ou manqués font partie de vos antécédents de crédit, vous pouvez vous rendre service et rendre service à votre pointage de crédit en élaborant une routine pour payer vos factures rapidement.

Le taux d’utilisation du crédit renouvelable est responsable de près d’un tiers (30 %) de votre pointage de crédit. L’utilisation, ou taux d’utilisation, est un moyen technique de décrire à quel point vous êtes proche de « maximiser » vos comptes de carte de crédit. Vous pouvez mesurer votre utilisation compte par compte en divisant chaque solde impayé par la limite de dépenses de la carte et en multipliant par 100 pour obtenir un pourcentage. Vous pouvez également calculer votre taux d’utilisation total en divisant la somme de tous les soldes par la somme de toutes les limites de dépenses.

| Balance | Spending limit | Utilization rate (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Most experts agree that utilization rates in excess of 30%— on individual accounts and all accounts in total—tend to lower credit scores. Plus l’un de ces taux d’utilisation se rapproche de 100%, plus cela nuit à votre pointage de crédit.

L’âge est votre ami. Tous les autres facteurs étant les mêmes, plus vous avez été utilisateur de crédit depuis longtemps, plus votre pointage de crédit est susceptible d’être élevé. Il n’y a pas grand-chose à faire à ce sujet si vous êtes un nouvel emprunteur, et cela n’aide pas non plus beaucoup si vos antécédents de crédit récents sont entachés de paiements manqués en retard ou de taux d’utilisation élevés. Cependant, si vous gérez votre crédit avec soin et que vous effectuez vos paiements en temps opportun, votre pointage de crédit aura tendance à augmenter avec le temps. La longueur des antécédents de crédit est responsable de jusqu’à 15% de votre pointage de crédit.

Votre dette totale et sa composition sont responsables d’environ 10% de votre pointage de crédit. Le système de notation de crédit FICO® a tendance à favoriser les personnes ayant plusieurs comptes de crédit, consistant en un mélange de prêts à tempérament (par exemple, prêts auto, hypothèques et prêts étudiants, avec des paiements mensuels fixes et des périodes de récupération fixes) et de crédit renouvelable (comptes tels que les cartes de crédit qui vous permettent d’emprunter contre une limite de dépenses et d’effectuer des paiements de montants variables chaque mois).

Les demandes de crédit et les nouveaux comptes de crédit ont généralement des effets négatifs à court terme sur votre pointage de crédit. Lorsque les emprunteurs demandent un nouveau crédit ou contractent une dette supplémentaire, ils courent un plus grand risque de pouvoir payer leurs factures. Les systèmes de notation de crédit tels que FICO® entraînent généralement une légère baisse des scores lorsque cela se produit, mais les scores rebondissent généralement en quelques mois tant que vous suivez tous vos paiements. Nouveau – l’activité de crédit peut contribuer jusqu’à 10% de votre pointage de crédit global.

Les dossiers publics tels que les faillites ont de graves répercussions négatives sur votre pointage de crédit s’ils apparaissent sur votre rapport de crédit. Parce qu’ils n’apparaissent pas dans tous les rapports de crédit, ces entrées ne peuvent pas être comparées à d’autres influences de pointage de crédit en termes de pourcentage, mais elles peuvent éclipser tous les autres facteurs et réduire considérablement votre pointage de crédit. Une faillite, par exemple, peut rester sur votre rapport de crédit pendant 10 ans, et peut effectivement vous empêcher d’obtenir un crédit pendant une grande partie ou la totalité de ce temps.

Parmi les consommateurs avec des scores FICO® de 625, XX% ont des rapports de crédit qui incluent un ou plusieurs éléments d’information publique, comme une faillite.

Améliorer Votre pointage de crédit

Des scores de crédit équitables ne peuvent pas être transformés en scores exceptionnels du jour au lendemain, et seul le passage du temps peut réparer certains problèmes négatifs qui contribuent à des scores de crédit équitables, tels que la faillite et la forclusion. Quelle que soit la raison de votre score équitable, vous pouvez commencer immédiatement à améliorer la façon dont vous gérez le crédit, ce qui peut entraîner des améliorations du pointage de crédit.

Cherchez à obtenir une carte de crédit sécurisée. Une carte de crédit sécurisée vous oblige à déposer un dépôt correspondant au montant total de votre limite de dépenses — généralement quelques centaines de dollars. Confirmez que Lorsque vous utilisez la carte et effectuez des paiements réguliers, le prêteur signale vos activités aux bureaux nationaux de crédit, où elles sont enregistrées dans vos dossiers de crédit. (Effectuer des paiements en temps opportun et éviter de « maximiser » la carte favorisera l’amélioration du pointage de crédit.

Envisagez un prêt de constructeur de crédit. Disponibles auprès de nombreuses coopératives de crédit, ces prêts peuvent prendre plusieurs formes, mais tous sont conçus pour aider à améliorer les antécédents de crédit personnel. Dans une version populaire, la caisse place l’argent que vous empruntez dans un compte d’épargne, où il rapporte des intérêts, mais vous est inaccessible jusqu’à ce que le prêt soit remboursé. Une fois que vous avez payé le prêt en totalité, vous avez accès aux fonds et aux intérêts accumulés. C’est un outil d’épargne intelligent, mais la caisse signale également vos paiements aux bureaux de crédit nationaux, de sorte que des paiements réguliers et ponctuels peuvent entraîner des améliorations de la cote de crédit. (Vérifiez avant de contracter un prêt pour vous assurer que le prêteur se rapporte aux trois bureaux nationaux de crédit.)

Envisager un plan de gestion de la dette. Pour les familles dont les finances sont trop minces pour suivre le paiement de la dette, un plan de gestion de la dette (PGD) peut apporter un soulagement bien nécessaire. Pour en obtenir un, vous devez travailler avec une agence de conseil en crédit qualifiée, qui négocie avec vos créanciers pour mettre en place un plan de remboursement réalisable. C’est une étape sérieuse qui réduit considérablement votre pointage de crédit et ferme efficacement tous vos comptes de crédit, mais c’est moins grave que la faillite, et cela peut aider les familles dans les détroits à se remettre sur pied. Même si vous décidez qu’un DMP n’est pas pour vous, rencontrer un conseiller en crédit (pas une entreprise de réparation de crédit) peut vous donner de nouveaux outils pour accumuler votre crédit.

Payez vos factures à temps. Les paiements en retard et manqués nuisent aux cotes de crédit, alors évitez-les. Profitez des paiements automatiques, des alarmes de calendrier et d’autres outils automatisés — ou utilisez simplement des notes autocollantes et un calendrier papier. Faites tout ce que vous pouvez pour vous aider à vous souvenir, et vous prendrez bientôt de bonnes habitudes qui favorisent l’amélioration du pointage de crédit.

Évitez les taux d’utilisation élevés du crédit. Utilisation élevée du crédit ou utilisation de la dette. Le système de notation FICO® base environ 30% de votre pointage de crédit sur cette mesure — le pourcentage de votre limite de crédit disponible représenté par vos soldes de paiement impayés. Essayez de maintenir votre taux d’utilisation sur tous vos comptes inférieur à environ 30% pour éviter de réduire votre score.

Parmi les consommateurs ayant un pointage de crédit FICO® de 616, le taux d’utilisation moyen est de 72.3%.

Essayez d’établir un mélange de crédits solide. Vous ne devriez pas contracter de dettes dont vous n’avez pas besoin, mais un emprunt prudent qui comprend une combinaison de crédit renouvelable et de dette à tempérament peut être bénéfique pour votre pointage de crédit.

En savoir plus sur votre pointage de crédit

Un score FICO® 616 est un bon point de départ pour obtenir un meilleur pointage de crédit. Augmenter votre score dans la bonne fourchette pourrait vous aider à accéder à plus d’options de crédit, à des taux d’intérêt plus bas et à moins de frais. Vous pouvez commencer par obtenir votre rapport de crédit gratuit d’Experian et vérifier votre pointage de crédit pour connaître les facteurs spécifiques qui ont le plus d’impact sur votre score. En savoir plus sur les fourchettes de score et ce qu’est un bon pointage de crédit.

Leave a Reply