C’est ce qui se passe lorsque vous écrivez un chèque

Les Américains ont écrit 12,2 milliards de chèques de moins en 2012 qu’en 2006, selon les données les plus récentes de la Réserve fédérale. Les consommateurs privilégient de plus en plus les paiements électroniques et les cartes de débit et de crédit pour leurs dépenses. Malgré cela, les institutions financières ont traité 18,3 milliards de chèques en une seule année.

C’est une énorme quantité de transactions papier qui vont somewhere quelque part. Voici ce qui se passe après avoir coupé ce chèque pour votre petite-fille, donné de l’argent à une organisation à but non lucratif ou payé votre entrepreneur en réparation de maison.

![]()

Voir plus

RECHERCHE DE TAUX: Comparez les taux de compte courant

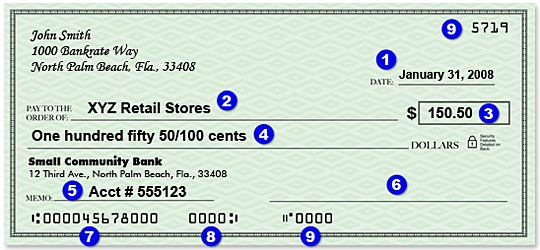

Diagramme de une vérification

Qu’y a-t-il sur une vérification?

- La date à laquelle vous avez rédigé le chèque.

- Personne ou société recevant le paiement.

- Le montant du paiement.

- Paiement total en mots.

- Mémo (description du paiement), facultatif.

- Votre signature.

- Numéro de routage (pour la compensation électronique).

- Numéro de compte courant.

- Numéro de contrôle (également dans le coin supérieur droit).

Qui reçoit le chèque compte

Ce qui arrive à un chèque après sa rédaction dépend en partie du fait qu’il soit présenté pour paiement à une entreprise ou à un particulier.

Certaines entreprises et particuliers déposent encore des chèques papier en personne, mais la plupart des chèques sont aujourd’hui traités électroniquement, explique Shari Jones, vice-présidente des services de chèques à la Caisse des employés de l’État (SECU) à Raleigh, en Caroline du Nord.

« La plupart des articles sont envoyés via un appareil de numérisation qui prend une photo du recto et du verso du chèque, puis cette image — avec les métadonnées et le numéro de compte — est transmise à la banque payante”, explique Jones.

Le scanner, conçu spécialement pour les contrôles, est équipé de la technologie de reconnaissance optique de caractères, ou OCR, qui lit la « ligne MICR” au bas du chèque et le montant manuscrit ou imprimé du paiement, explique Sue Douglas, directrice des opérations chez SECU.

![]()

Voir plus

Qu’est-ce qu’une ligne MICR?

Prononcé « mick-er », MICR est un acronyme pour « magnetic ink character readable », qui fait référence au texte lisible par machine. La ligne est la rangée de chiffres et de symboles imprimés au bas de chaque chèque. Dans la ligne se trouvent les numéros de routage et de transit bancaires et les numéros de compte client et de chèque.

Jones dit que les petits scanners peuvent traiter environ 45 contrôles par minute. Les grands peuvent gérer des centaines, voire des milliers, aussi rapidement.

Votre smartphone fonctionne de la même manière

Comme un scanner, une application pour smartphone peut également être utilisée pour transformer un chèque papier en image électronique. L’application utilise l’appareil photo du téléphone pour prendre des photos de l’avant et de l’arrière du chèque, puis transmet ces photos à la banque lorsque le chèque est déposé.

Tout est désormais numérique

Une fois qu’une image électronique est créée, un chèque peut être traité, ou « effacé”, par le biais du centre d’échange national de la Réserve fédérale, d’un centre d’échange régional ou d’une connexion directe entre 2 grandes institutions financières.

En 2006, environ 43 % des chèques interbancaires ont été traités électroniquement, au moins en partie, selon l’étude de la Fed. Mais en 2012, le processus était devenu pratiquement 100% électronique.

Si le paiement peut être effectué, le montant est crédité sur le compte du destinataire. Dans le cas contraire, le chèque est retourné, généralement par voie électronique, à l’institution financière où il a été déposé. En 2009, les banques ont retourné, ou « rebondi », plus de 127 millions de chèques. En 2012, seulement 66,4 millions de chèques ont été retournés impayés.

Les banques ne rendent pas toujours les fonds disponibles aussi rapidement qu’un chèque peut être traité. Au lieu de cela, la banque pourrait libérer une partie de l’argent et mettre la main sur le reste. Les réglementations fédérales fixent des périodes de rétention différentes pour U.S. Chèques de trésorerie, chèques d’État ou de gouvernement local, chèques de caissier, certifiés ou de caissier, chèques redéposés et chèques déposés sur de nouveaux comptes chèques, entre autres situations, selon un guide de conformité de la Fed pour les banques.

Déchiquetage des chèques

L’utilisation de logiciels business-to-bank et d’applications pour smartphones signifie que moins de chèques papier sont déposés en personne dans les banques, explique Viveca Ware, vice-présidente exécutive de la politique réglementaire chez Independent Community Bankers of America, un groupe industriel basé à Washington, D.C.

Quel que soit l’endroit où un chèque est déposé, l’original devrait éventuellement être détruit.

« Il n’y a pas d’exigences prescrites pour la durée” un chèque doit être stocké, dit Ware. Au contraire, le délai dépend de la situation.

Le plus important est que les banques, les entreprises et les consommateurs disposent de procédures pour s’assurer que les chèques qui ont été déposés une fois ne le sont plus.

« Si, pour une raison quelconque, le chèque papier tombait entre de mauvaises mains et était présenté à nouveau, il reviendrait via le système au consommateur qui l’a déposé et serait débité sur le compte du consommateur”, explique Ware.

La banque facturerait probablement au consommateur des frais de retour d’article.

« C’est une bonne pratique”, dit Ware, « pour le consommateur de détruire le chèque une fois qu’il a confirmé qu’il a reçu un crédit.”

![]()

Voir plus

Leave a Reply