¡Hola!

Actualizado el 12 de enero de 2021

Todos los nuevos empleados deben llenar el nuevo Formulario W-4, Certificado de Retención del Empleado una vez que sean contratados. Llenar el formulario con precisión es responsabilidad del empleado, y el empleador debe aceptar el formulario completado a medida que se llena. Si un empleador no recibe un Formulario W-4 completado de parte de un empleado, está autorizado a retener el impuesto federal sobre la renta a la tasa de deducciones simples sin deducciones.

Llenar un formulario W-4 incorrectamente puede significar que los empleados tienen obligaciones tributarias inesperadas al final del año, así que anímelos a tomarse su tiempo y seguir las instrucciones cuidadosamente.

¿Qué es un W-4?

El nuevo formulario tiene un proceso de cinco pasos y una nueva Publicación 15-T (Métodos de Retención de Impuestos Federales) para determinar la retención de empleados. Ya no utiliza las retenciones. Un W-4 debe ser llenado por todos los empleados cuando son contratados, o cuando su vida o situación financiera cambia. Por ejemplo, algunos empleados pueden querer llenar un nuevo W-4 si tienen un segundo trabajo, se casan, tienen un hijo o se divorcian.

Formulario de IRS imprimible W-4 PDF

Instrucciones para llenar un formulario W-4

Como empleador, puede responder algunas preguntas generales sobre los formularios W-4 para empleados, pero no puede llenar el formulario para su empleado, ni puede sugerir qué impacto tendrán sus selecciones en sus impuestos.

Estos son los pasos a su empleado deberá seguir:

Paso 1: Información personal

Su empleado ingresará su información personal, incluido el nombre, la dirección y su estado civil. Tenga en cuenta que para cualquier empleado que no tenga un W-4 completado en el archivo, calculará las retenciones a la tarifa «Individual» más alta.

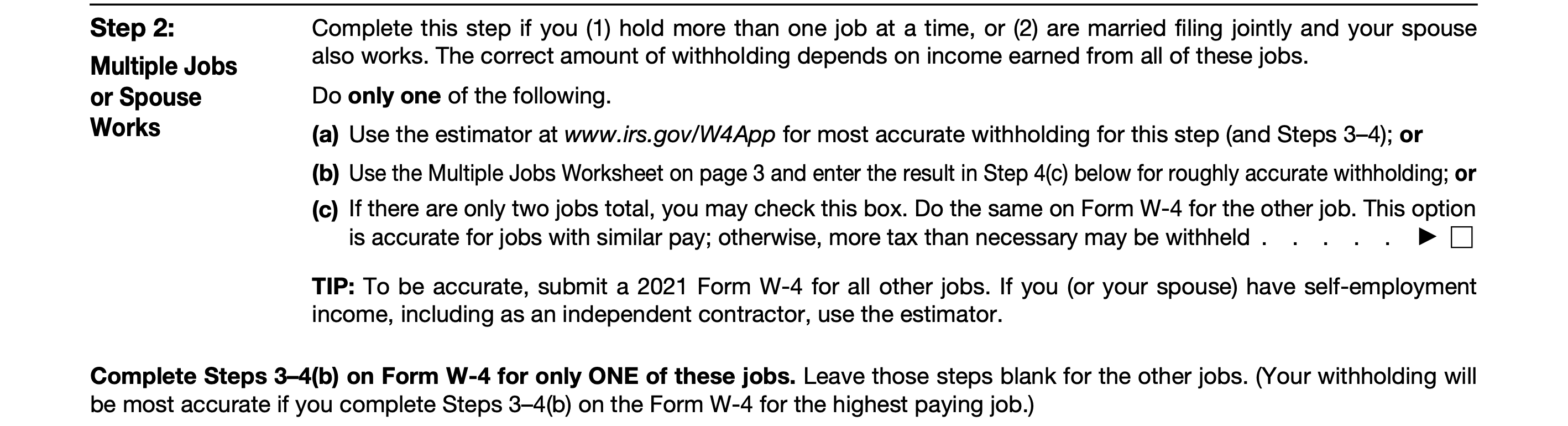

Paso 2: Trabajos múltiples o trabajos de cónyuge (opcional)

Esta sección se aplica a los empleados que tienen más de un trabajo o están casados y presentan declaraciones conjuntamente con un cónyuge que trabaja. El IRS ofrece algunas pautas aquí para que los empleados determinen si necesitan completar este paso y dónde buscar instrucciones adicionales. La opción (a) proporciona la mayor privacidad para la información del empleado, de acuerdo con el IRS, así como los cálculos más precisos.

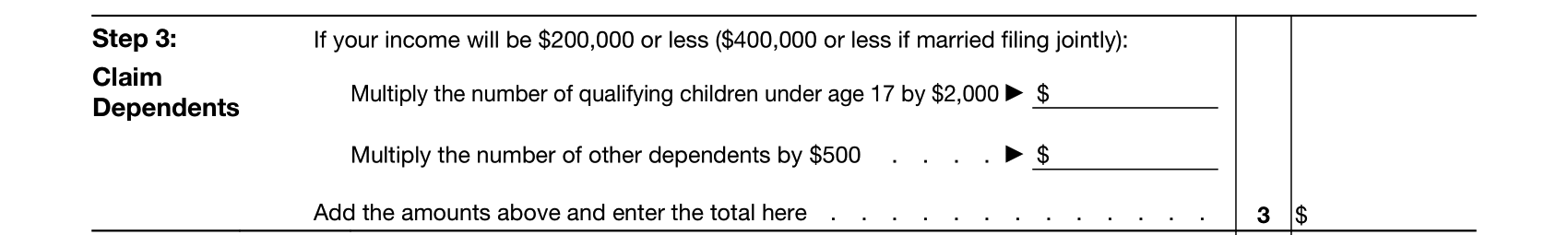

Paso 3: Reclamar dependientes (opcional)

Si el empleado tiene dependientes, que se completa esta sección. Los contribuyentes solteros con un ingreso de 2 200,000 o menos (4 400,000 si están casados declarando conjuntamente) ahora también son elegibles para el crédito tributario por hijo como resultado de la TCJA.

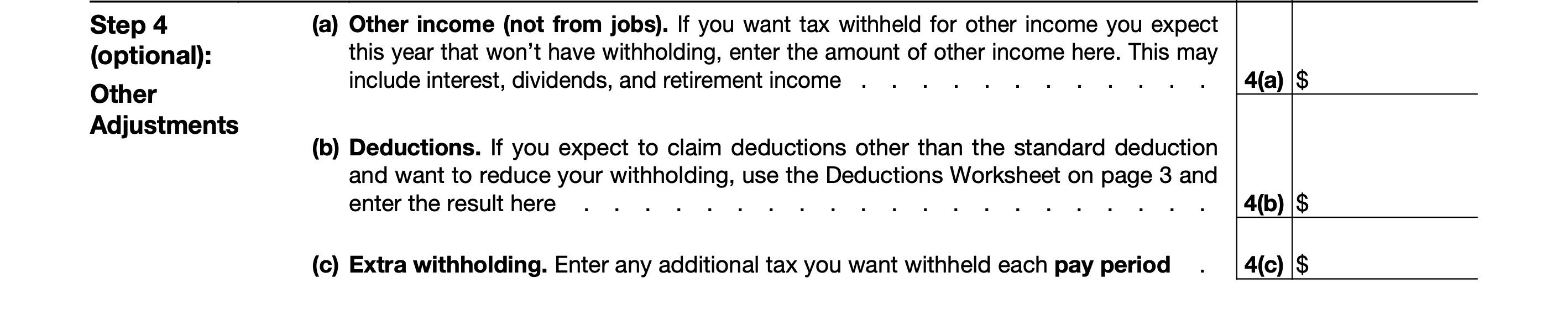

Paso 4: Otros ajustes (opcional)

Aquí, el empleado puede contabilizar otros ingresos que no provengan de empleos o agregar deducciones o retenciones adicionales.

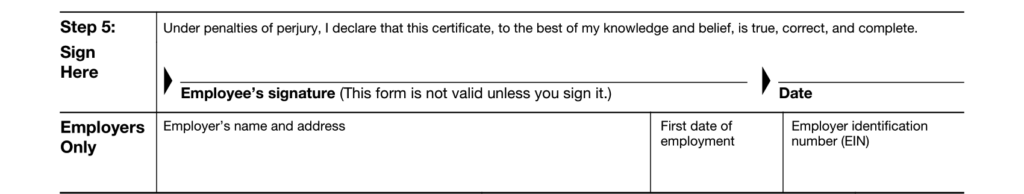

Paso 5: Firma

El empleado firmará y fechará el formulario, y usted completará la sección del Empleador.

¿Cuándo debe completarse un W-4?

El formulario W-4 debe ser llenado por cada nuevo empleado preferiblemente en su primer día de empleo, pero no más tarde de su primera semana. No es necesario que presente los formularios W-4 de sus empleados al IRS, pero deben mantenerse en los archivos de otros registros de personal por un mínimo de cuatro años. Los proveedores de software de nómina a menudo ofrecen opciones para que el empleado complete este papeleo completamente en línea, y a menudo antes de su primer día para que pueda acceder a la capacitación de inmediato.

Leave a Reply